Négy Vagy Több Gyermeket Nevelő Anyák Kedvezménye

Más jövedelmekre nem alkalmazható, tehát bérbeadás, vagy megbízási díjból származó jövedelmek nem vehetők figyelembe. A kedvezmény első alkalommal a 2020. január 1-től megszerzett jövedelmek vonatkozásában áll fent, munkaviszonyból származó jövedelem esetén az alábbiak szerint: december 31-ét követő időszakra elszámolt jövedelem évre vonatkozó, de 2020. január 10-ét követően kifizetett jövedelem évet megelőző időszakra vonatkozó, azonban 2019. december 31-ét követően kifizetett jövedelem. Amennyiben Ön is szívesen lenne hozzáértő a témában, jelentkezzen OKJ képzésünkre. Szólj hozzá jo tudni fontos es aktualis

NAV - Négy vagy több gyermeket nevelő anyák kedvezménye

Forrás: Önadózó 2019/7-8 | Szerző: dr. Kiss Zoltán 2020. január 1-jétől élethosszig mentesülnek a személyi jövedelemadó fizetési kötelezettség alól (adóalap-kedvezmény formájában) az összevont adóalapba tartozó, munkával szerzett jövedelmük tekintetében azok az édesanyák, akik legalább négy gyermeket szültek vagy fogadtak örökbe, és azokat saját háztartásukban nevelték. A kedvezmény érvényesítésére jogosultak A kedvezmény szempontjából négy vagy több gyermeket nevelő anyának az a nő minősül, aki vér szerinti vagy örökbefogadó szülőként az általa nevelt gyermekre tekintettel családi pótlékra jogosult, vagy családi pótlékra már nem jogosult, de jogosultsága a gyermek vonatkozásában legalább 12 éven keresztül fennállt (ebben az esetben a gyermekkel esik egy tekintet alá az a gyermek is, aki után a családi pótlékra való jogosultság a gyermek elhunyta miatt szűnt meg) és az előbbiekben említett gyermekek száma a 4 főt eléri [Szja törvény 29/D. § (3) bekezdés]. A jogosultsági időszak A kedvezményre való jogosultság annak a hónapnak az első napján nyílik meg, amely hónap bármely napján a magánszemély négy vagy több gyermeket nevelő anyának minősül, és annak a hónapnak az utolsó napján szűnik meg, amelynek egészében a magánszemély már nem minősül négy vagy több gyermeket nevelő anyának [Szja törvény 29/D.

Pygmy-Team / A

A felsoroltakon kívül más jövedelemre a NÉTAK nem érvényesíthető, így nem képezi annak alapját a bérbeadásból, vagy más magánszemélytől származó jövedelem. Ha a magánszemély olyan tevékenységet végez, amely bevételei egy részére alkalmazhatja a kedvezményt, más részére viszont nem, akkor a NÉTAK alapját képező jövedelmet bevételarányosan kell kiszámítani. Például egy édesanya díszgyertyákat készít. Egy vállalkozással megbízási szerződést köt 200 darab elkészítéséről 100 forint/db áron, ami 20 000 forint bevételt jelent. Az anya további 100 darab gyertyát készít, amit 150 forint/db-ért értékesít a piacon, azaz ebből 15 000 forint a bevétel. Mivel az összes költség 10 000 forint volt, így a jövedelem (20 000+15 000-10 000=) 25 000 forint. Ezt a jövedelmet a bevételek arányában meg kell osztani: NÉTAK alapját képezi 25 000/35 000*20 000=14 286 forint, Adóköteles jövedelem 25 000/35 000*15 000=10 714 forint. 1. 4. Átmeneti szabály A NÉTAK első alkalommal a 2019. december 31-ét követően megszerzett bevétel adókötelezettségére alkalmazható.

És családi kedvezmény

Amennyiben a kedvezményre való jogosultság az adóév egészében nem áll fenn, és a jogosultság időszakában megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelem másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelemnek a jogosultsági időszak hónapjaival arányos részeként kell figyelembe venni [Szja törvény 29/D. § (5) bekezdés]. A kedvezmény érvényesítése A kedvezmény évközi érvényesítése érdekében a jogosult a négy vagy több gyermeket nevelő anyák kedvezménye érvényesítéséről adóelőleg-nyilatkozatot tehet az összevont adóalapba tartozó bevételt juttató kifizető, munkáltató részére [Szja törvény 48. § (2) bekezdés e) pont; 48. § (3b) bekezdés]. Az adóelőleg-nyilatkozatnak tartalmaznia kell a nyilatkozó magánszemély nevét és adóazonosító jelét, a nyilatkozó magánszemély részére bevételt juttató kifizető, munkáltató nevét (elnevezését) és adószámát, valamint a kedvezményre jogosító gyermekek nevét és adóazonosító jelét, vagy természetes személyazonosító adatait (ha az adóhatóság adóazonosító jelet nem állapított meg).

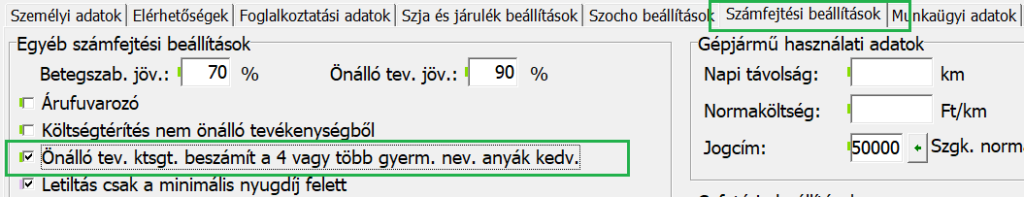

- Pygmy-Team / A négy vagy több gyermeket nevelő anyák kedvezménye

- Négy vagy több gyermeket nevelő anyák kedvezménye összege

- Négy vagy több gyermeket nevelő anyák kedvezménye meddig jár

§ (4) bekezdés]. A kedvezmény szempontjából figyelembe vehető jövedelmek köre Tekintettel arra, hogy az Szja törvény nem tartalmaz a "munkával szerzett jövedelem" fogalmat, az Szja törvény 29/D. § (2) bekezdés tételesen sorolja fel azokat a jövedelmeket, amelyekre a kedvezmény érvényesíthető. Ilyennek minősül a kedvezmény a kedvezményre jogosult által a jogosultsági időszakban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági időszakra elszámolt), összevont adóalapba tartozó Szja törvény szerint bérnek (Szja törvény 3.

2020. január 1. óta új adóalap-kedvezményt vehetnek igénybe a négy vagy több gyermekes anyák. Négy vagy több gyermeket nevelő anya az a nő, aki vér szerinti vagy örökbefogadó szülőként az általa nevelt gyermek után családi pótlékra jogosult, vagy családi pótlékra már nem jogosult, de jogosultsága legalább 12 éven keresztül fennállt, és az a) és b) pontban említett gyermekek száma a négy főt eléri. Ha egy gyermek után a családi pótlékra való jogosultság a gyermek halála miatt szűnt meg, akkor ezt úgy kell tekinteni, mintha a családi pótlékra való jogosultság 12 évig fennállt volna, ezért ez a gyermek a b) pont alapján vehető figyelembe. A kedvezményre jogosult édesanyának nem kell személyi jövedelemadót fizetnie a jogosultságának időszakában a törvényben meghatározott jövedelmei után. Például: munkabér, táppénz, egyéni vállalkozó kivétje, vagy átalányban megállapított jövedelme, őstermelői jövedelem, megbízásból, felhasználási szerződésből származó jövedelem. A kedvezmény már év közben érvényesíthető, ha az anya a munkáltató, kifizető részére adóelőleg-nyilatkozatban azt kéri.